媒体中心

天下风云出我辈,一入江湖岁月催。

皇图霸业谈笑中,不胜人生一场醉。

提剑跨骑挥鬼雨,白骨如山鸟惊飞。

尘事如潮人如水,只叹江湖几人回。

—黄霑/金庸

国家管网落地,管网设施逐步实现全部互联互通,第三方完全放开也不再是海市蜃楼,是“管住中间、放开两头”油气行业改革最重要的一环,对整个油气行业会产生巨大的影响,整个天然气行业投资机会和投资逻辑可能也因之改变。

一、天然气产业链投资全景图

中国天然气全产业链涉及天然气的产、贸、运、储、销各个环节,环节较多且杂,按上、中、下游和终端客户可将天然气产业链拆分为:

1)上游气源环节

中国天然气气源结构以自有天然气气藏开采为主、进口气(含进口管道气和进口LNG)为补充,但各气源受供气增速存在差异影响导致气源结构占比发生变化,其中进口气占比逐渐增加,自采气占比将下降。

2)中游储运环节

进口管道气进入中国后和自采气一并通过骨干管道运输至各个省,省级管道进入各市,期间部分管道气通过液化工厂加工成为LNG通过槽车运送至没有管道铺设的区域

3)下游分销环节

管道气进入各市后通过市级管道进入下游用户;槽车运输的LNG通过加气站销售给下游汽车及工业用户。天然气终端用户主要为居民用户、工业用户及汽车用户,其中居民主要用天然气进行取暖,工业用户则用天然气供热或合成基础化工品、化肥等,车用燃气则主要用来给各类汽车提供动能。

从上述天然气产业链延伸出来便是各个环节的投资机会。包括上游气田、沿海接收站、省际省内长输管线、终端城市燃气、LNG点供等等,这些环节每一类的投资规模都不一样,少的百万即可,多的则至千亿级。

同时还有不得不提到的天然气产业链中的配套厂商,包括管材管件、压缩机、调压器、LNG槽车等等,随着国内天然气行业的发展,这些配套厂商也一同成长,出现了不少上市公司。

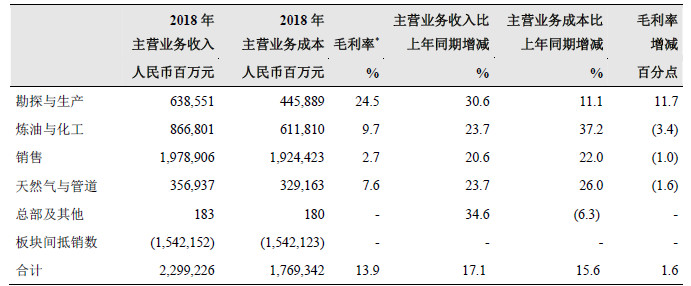

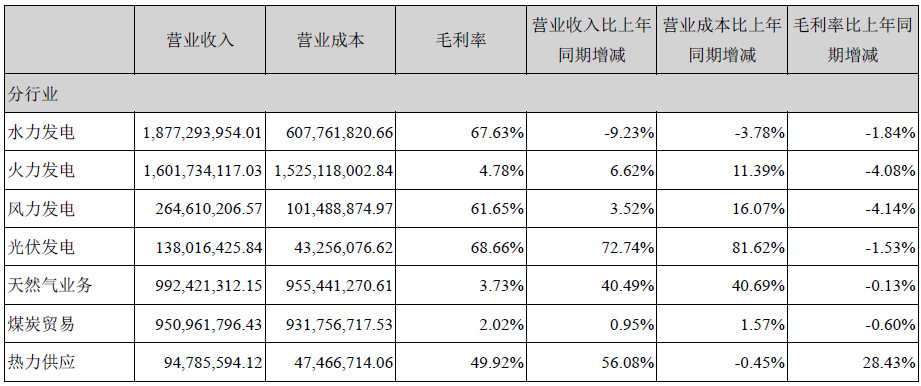

另外,简单整理了上中下游典型上市公司的财务数据,整个产业链的毛利率分布如下表。

产业链环节 | 毛利率 |

常规气田勘探与开采(中石油) | 24.5% |

煤层气勘探与开采(蓝焰控股) | 42.86% |

沿海接收站(九丰) | 10% |

进口管道气 | 亏损 |

省际长输管线(中石油) | 7.6% |

省内长输管线(湖北能源) | 3.7% |

LNG液厂(新奥股份) | 23.14% |

LNG贸易(恒通股份) | 5.28% |

城市燃气(中国燃气) | 22.1% |

二、上游投资机会

1、常规气田、页岩气

在中国油气探矿权和采矿权实行以上许可证授予制度的情况下,国家批准中石油、中石化、中海油三大国家石油公司及一家地方国企-延长石油分别享有陆上和海上石油勘察、开采的专营权。

据统计,全国油气探矿权登记面积中,三大石油公司合计占96.2%,延长石油占2.4%;在采矿权登记面积中,三大石油公司合计占98.9%,延长石油占0.6%。

四大石油公司占比高达98.6%,基本也没有其他人什么事了。常规气田和页岩气三桶油占大头,延长石油占很小的份额。

在前文《巨头相继陨落,中国版页岩气黄粱一梦》中提及页岩气的勘探开采投资均比较高,常规气田也类似,属于投资规模特别大的产业链环节。

政策导向、投资规模以及能源安全考虑都决定只有大型国企适合参与。

不过巨大的投入往往也带来巨大的回报。

以中石油为例。

2018 年,勘探与生产板块实现营业额人民币6,587.12 亿元,比2017年的人民币5,054.30 亿元增长30.3%。

勘探与生产板块实现经营利润人民币735.19 亿元,比2017年的人民币154.75亿元增加人民币580.44 亿元,是中石油最大盈利版块。

从毛利率角度来看,勘探与生产板块毛利率高达24.5%,也是所有版块里毛利率最高的版块。

2、煤层气

在前文《自我救赎之路,煤层气能否逆袭成本中国版页岩气》中对煤层气做了较为详细的介绍。

与常规气田和页岩气类似,煤层气的矿权大部分也是集中于中石油、中石化、中煤联等大型央企手中。

少量部分在晋煤集团、亚美能源等公司手中。

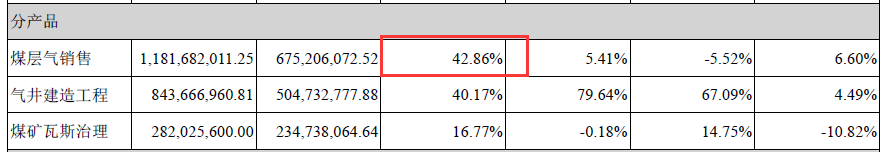

以专注于煤层气开发的蓝焰控股为例。

蓝焰控股在山西沁水盆地和鄂尔多斯盆地东缘建成了规模化的煤层气井群,瓦斯治理服务正在山西高瓦斯和煤与瓦斯突出重点矿区逐步扩展,形成了管网、压缩相结合的输配体系,开辟了山西及周边地区稳定的城市燃气、工业用气等用户市场。

2018年度,公司煤层气抽采量为14.6亿立方米;煤层气利用量为11.5亿立方米;实现营业收入23.33亿元、归属于上市公司股东的净利润6.79亿元;

从毛利率角度来看,蓝焰控股煤层气开采与销售毛利率高达42.86%,还是非常可观,当然这也跟蓝焰控股所控制的煤层气区块比较优质有关。

3、进口管道气

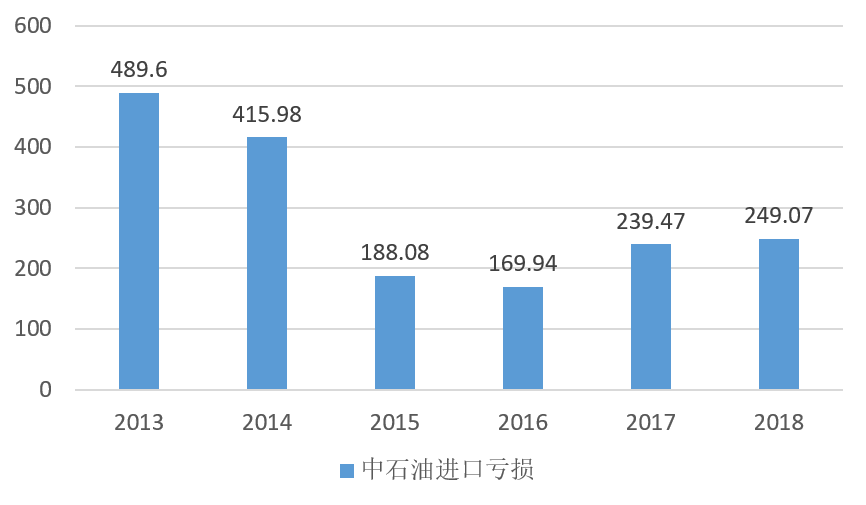

进口管道气前文多次有提到,不多说,国内有且仅有中石油从事进口管道气业务,包括中亚进口、缅甸进口和年底要通气的中俄东线。

由于各种因素导致的进口气价格较高,中石油进口气版块每年都是出于亏损状态。

如果单纯看进口气(含LNG),2013至2018年这五年间,中石油累计亏损金额已超过1750亿元,数字十分惊人。

4、沿海接收站

前文《25座,1000亿!LNG接收站投资热潮与隐忧》中已经做了比较详细的介绍。

这里做个简单的回顾。

经统计公司年报及相关报道,目前中国大陆地区已有20座LNG接收站建成投产,分布在沿海11个省级行政区。

另还有25座拟建或待建,以一座接收站投资30-50亿元计算,还有近1000亿投资在路上,这些拟建或待建接收站投资主体呈现多样化,不仅有传统三桶油,还有国内大型燃气集团更有一些外资企业。

在目前需求比较旺盛的背景下,LNG接收站的收益还是比较可观的。

以广东某LNG接收站为例,项目一期工程的设计规模为350万吨,项目建设期历时三年,工作年限25年,总投资55.7亿元。在混合模式下,假设每年有50%的周转量以固定服务费获取收益(参考昆仑能源年报,服务费大约是0.30-0.32元/立方米),另外50%的周转量以液态形式出售。在这一经营模式下,如果接收站的利用率能达到100%,那么售气价差每提高500元/吨,接收站净利润就会增加5.1亿元。

5、沿江接收站

前文《向海而生,LNG内河接收站布局、困局与未来》中已经做了比较详细的介绍。

这里也不多介绍,目前交通部规划的几处码头已基本名花有主,总的来说商业模式比较完美,但实际成本是否具备优势、终端市场空间能有多大尚需要最终验证。

6、LNG罐箱联运

从前面产业链投资全景图里就可以看出,在上游投资领域里,LNG罐箱属于投资规模最小的项目,从百万至千万不等。

LNG罐箱模式可以说是以最小的投资代价去打破管道气和接收站垄断瓶颈的有力工具。这也是这几年各类企业纷纷投身其中做试点的最重要原因。

前文《凉凉!为什么LNG罐箱联运注定失败结局?》在业内似乎引起了一些争议,其中所谓预测商业模式的好坏都是扯淡的事情,并非完全不看好LNG罐箱,只是摸索前进的道路总是曲折的,希望行业更多的资源更多的力量去解决。

三、中游投资机会

1、省际长输管线

在国家管网公司即将成立的大背景下,省际长输管线都是国家管网公司的菜,其他人也别想染指了。

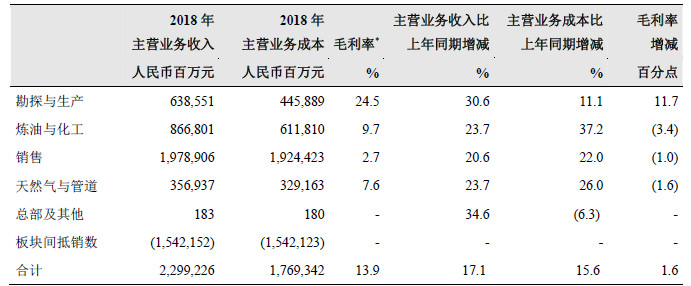

这里还是以中石油为例提一句投资收益的事。

2018 年中石油天然气与管道板块实现经营利润人民币255.15 亿元,比2017 年的人民币156.88 亿元增长62.6%。

从毛利率角度来看,天然气与管道版块毛利率为7.6%,相对而言比较低。

2、省内长输管线

省内长输管线一般都由省网公司或三桶油投资建设。

前文《黑辽两省都有了?省级天然气管网公司最新盘点》对省网公司做了全面的盘点。

以湖北省天然气发展有限公司为例,股东单位为湖北能源集团和中国石化天然气公司。

通过湖北能源的年报可以了解到湖北省天的经营情况。

2018年上半年,湖北省天然气公司天然气销售量完成售气量9.4亿标方,同比增长32.8%。天然气业务毛利0.438亿元,天然气销售毛利率相对较低,为3.73%。

在国家管网落地的背景下,省内长输管线与国家管网公司之间的关系尚未实质确认,但从大背景而言,随着城镇气化率的不断提升,省级长输管网的投资价值在不断提升,如果有合适的项目,即使不独立运营,届时出售给国家管网公司预计也是一个不错的选择。

3、LNG液厂

国内LNG液厂的商业模式是在天然气产业链中恐怕最富中国特色的,简直是一出“人间喜剧”。

国内LNG液厂原本主要是出于夏季将管道气液化储液,冬季气化调峰,但在国内管网设施尚未成熟、气价机制尚未理顺导致部分地区存在套利空间的背景下,LNG液化厂的主要商业模式并不是气化进管道而是气进液出,以LNG槽车的方式拉出去销售,到了冬季LNG气价也水涨船高,原本用于调峰的LNG液厂却反倒成为抢峰的大户。

以国内民营巨头新奥为例。

新奥集团的下属上市公司新奥股份全资子公司沁水新奥以煤层气为原料,通过分离、净化、液化等工艺流程生产LNG。目前运营两套煤层气制LNG装置,生产工艺成熟稳定,合计平均日产LNG 45万方,年LNG产能约为10万吨。

沁水新奥LNG液化厂虽然以中煤联的煤层气为原料,相对比较特殊,但还是可以看下大概的情况做对照。

2018年,沁水新奥在保证安全生产的前提下,提高装置运转效率,产能利用率达到112%,实现产量15085.56万方。

2018年,LNG业务毛利0.92亿元,毛利率23.14%。

国家管网落地对LNG液厂的生意有何影响?短期来看,不会受太大影响。不过长期来看,随着国内天然气管网设施的逐步完善,管网覆盖区域逐步扩大,天然气价格机制、交易机制也会随之逐步丰富细化,天然气供需紧张局面也会改善,原本使用LNG的下游城市燃气或工厂将会逐步切换至管道气,LNG液厂原本气进液出的套利空间恐怕越来越小,LNG液厂未来逐步回归到其本质的储气调峰。

让一切尘归尘土归土。

4、LNG贸易

LNG贸易被纳入中游环节的最后一环。在这几年天然气市场扩张的背景下,LNG贸易与LNG价格一样一路风生水起,并在2017年那个冬季达到人生巅峰,众多贸易商赚得盆满钵满。

以上市公司恒通股份为例。

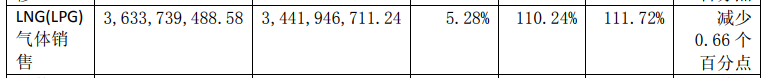

2017年,恒通股份主营业务收入的快速增长主要来自于 LNG 等燃气销售业务,该项业务收入增速达到 110.24%。公司 LNG 等燃气销售业务实现毛利额 19,799.28 万元,较 2016 年增长 86.72%。公司 从事该业务的经营主体华恒能源实现净利润 8,181.88 万元,较 2016 年增长 102.63%。

与其他的商品贸易业务类似,LNG贸易的毛利率也相对不高,恒通股份2017年LNG贸易毛利率为5.28%。

国家管网落地对LNG贸易的生意有何影响?

与LNG液厂恐怕有些类似。

短期来看,国内进口LNG的规模将会逐年升高,LNG接收站液进液出的模式还是会占据相当比例,以满足下游管道气未覆盖的终端需求以及部分地区调峰需求,整体不会受太大影响,但从整个供需形势而言,要想达到2017年冬季疯狂的程度恐怕是几无可能的。

长期来看,核心看国家管网落地之后的价格机制和开放机制,如果彻底对第三方放开同时管输费价格相对合理,LNG贸易所谓的套利空间将消失殆尽,那将会对LNG贸易造成致命打击,整个贸易行业基本随之烟消云散。

不过由于国家管网公司全国独一份的垄断属性,以国内各种体制改革的传统来说,所谓的彻底放开和价格合理恐怕只是想象罢了,应该来说LNG贸易还是会存在一定的喘息空间的。

5、储气库

2018年,国家发改委下发《关于加快储气设施建设和完善储气调峰辅助服务市场机制的意见》,上游供气企业到2020年拥有不低于其年合同销售量10%的储气能力;县级以上地方人民政府到2020年至少形成不低于保障本行政区域日均3天需求量的储气能力;城镇燃气企业到2020年形成不低于其年用气量5%的储气能力。因为2017年气荒,储气调峰一举成为全国性政治任务。

储气库基本分为两类:地下储气库和LNG储备站。

地下储气库投资巨大,基本属于三桶油玩的事,当然去年港华也在江苏常州联合搞了个金坛地下盐穴储气库,总投资达到12亿元。

国家管网落地后,国家管网公司理论上向各地建设的储气库购买调峰的气,不过在天然气增速放缓的背景下,天然气供需矛盾逐步缓解,储气调峰的需求并没有想象中那么大,另外除三桶油之外的储气库气价格机制仍有待明确,储气库的盈利模式目前还不是完全的清晰。

四、下游投资机会

1、城市燃气

曾经提到过,国家管网落地,“终端为王”时代来临,城市燃气项目的独特地位逐步凸显。

其实说实话,目前全国范围内,市县级城燃项目基本瓜分殆尽,可能唯独还剩少数几个管道气尚未覆盖的空白贫困县,整体价值也不大。另外还有投资机会便是一些当地民企经营的小型县区级城燃项目想倒手。

不过,如前文《发改委核弹!城燃行业黄金时代终结,何去何从?》提到的,城燃最大的利润来源之一居民接驳费如果被限制的话,城燃项目的整体收益将受比较大影响,城燃项目的估值也可能随之降低。

这方面下回再做详细分解,提醒一句,那些准备将手里的小型城燃项目待价而沽卖个好价的民企老板们,可能剩下的黄金时间不多了,有个好下家就早点脱手,别最后炒股炒成股东徒增伤悲。

2、乡镇燃气

乡镇燃气的坑前文《“坑王”乡镇燃气项目为什么被疯抢?如何避坑?》也详细提过,这里不多说,详情可点击前文。

3、LNG点供

LNG点供在16、17年畸形市场环境下存在比较大的套利空间,引来了一波投资热潮,不过经历2017年冬季疯狂后逐渐偃旗息鼓,不复当年之勇。

总体而言,LNG点供市场前景有点凉凉。一方面国家管网落地,管网设施逐步完善,LNG点供灵活的优势将逐步消失,一方面LNG综合气价优势很难得以保证,同时在今年响水爆炸事件之后,人民对美好生活的向往注定政府对安全监管会越来越严,LNG临时点供的空间将会越来越小。与其天天担心政府安全检查罚款过着走钢丝的生活,还不如将投资的钱做的别的营生。

4、CNG 、LNG加气站

CNG加气站受电动车潮流的冲击已成明日黄花,不提也罢。

LNG加气站原本经过两年的不温不火之后,在2017年上半年有起死回生之相,但经过2017年冬天LNG高达一万元/吨的巨大冲击,很多LNG卡车司机有点一朝被蛇咬十年怕井绳之感。

不过从政策角度来看,随着国六排放政策落地实施同时电动汽车能量密度短时间难以支撑长途货运,LNG重卡物流还是有一定的市场想象空间,毕竟初步判断LNG价格虽然一直会是市场化,但预计难以重现2017年底的疯狂。

另一个具有想象空间的便是LNG水上加注,虽然这么多年各路人马都纷纷杀入西江、大运河、甚至长江水上加注基本都铩羽而归,但随着轮船排放标准的逐步提高和监管力度的加强,除岸电方向外,LNG水上加注确实也是水上清洁能源的方向之一。不过在长江沿线,前面提到过的长江LNG接收站基本都会附带加注功能,考虑到长江岸线码头的稀有和珍贵,预计除了这些已经规划LNG码头的几个地方外其他想单纯建设水上加注站的空间不大。

5、天然气制氢厂

前文《流浪地球,末日英雄氢能源的本质与未来》中提及过,随着氢能源应用尤其是氢燃料电池汽车的不断深入,氢气的需求将可能出现急剧的提升。从目前已成熟的制氢工艺而言,煤制氢、天然气制氢和电解水制氢仍是最主要的大规模制氢工艺。

目前全球氢气大部分来源于化石燃料(煤、天然气、石油等)重整制备。中国制氢来源主要是化石燃料,约占97%,其中煤占三分之二,天然气及石油制氢约占20%。

如果氢能源汽车真的能大规模应用,只要天然气价格不搞到离谱,天然气制氢仍将是氢气的主要来源之一。天然气制氢厂将具备投资想象空间,而且天然气重整制氢工艺成熟,可以实现小型重整撬装化,未来的加氢站完全可以以目前CNG加气站为基础装备一套天然气重整撬装站,实现从CNG加气站到加氢站的无缝切换。

五、配套厂商投资机会

1、传统管材设施厂商

在天然气行业向前不断发展的同时,不能忘了还有一批配套厂商在背后默默的支持护航。

最看好的当然是投资规模最大的两个方面,一个是省际省内长输管线投资,另一个便是沿海和沿江接收站的投资。

前文《国家管网将初立,江湖由此风波息?》提及过,假设管道投资强度1000 万元/公里-2000 万元/公里,至2025年末,我国油气管网新增投资规模高达1-2 万亿元,万亿工程闭着眼就能想到包括管道、管材、压缩机、大型调压设备等生产厂商及工程承包商将从中受益。

另外,20多座沿海接收站和6座沿江接收站,按照平均40亿的投资强度,投资规模也轻松过千亿,其中的配套材料设备及工程厂商发挥空间巨大。

2、信息服务商

最后这个也是最想提的。

天然气行业作为传统能源行业,一直都是劳动密集型,粗略估算行业从业人员超过数百万人。在安全管理更趋严格、内部管理更趋规范细致、宏观政策环境限制盈利空间的多重内外部压力之下,传统的天然气上中下游企业必须借助于信息化手段实现自动化智能化管理,一方面提升安全管理水平一方面有效节省人力成本。以互联网、AI等为基础的信息化解决服务商将大有可为。

来源:天然气行业观察

www.chinalng.cc